Le mode d’emploi pour acheter un appartement ou une maison

Rester locataire ou devenir propriétaire? En Suisse, les conditions d’accès à la propriété sont plus complexes que dans d’autres pays. D’ailleurs, 60% de la population est locataire de son logement1.

Combien coûte l’accès à la propriété? Comment fonctionne un prêt hypothécaire et quel est l’impact sur votre budget?

Prix d’achat au m2

Connaissez-vous le prix d’achat d’un appartement 4 pièces à Genève ou encore celui d’une maison à Morges?

Cette donnée vous sera utile pour vous faire une idée du marché, vérifier votre capacité d’emprunt, mais surtout estimer le montant des fonds propres nécessaires.

Fonds propres et capacité d’emprunt

Fonds propres

L’un des points les plus importants concerne les fonds propres. Lorsque l’on souhaite devenir propriétaire de sa résidence principale en Suisse, il faut apporter au minimum 20% du prix d’achat (aussi appelé «apport personnel» dans d’autres pays). Sans cela, impossible d’acquérir un appartement ou une maison, même si vos revenus vous le permettent. C’est une règle appliquée par toutes les banques et dans tous les cantons.

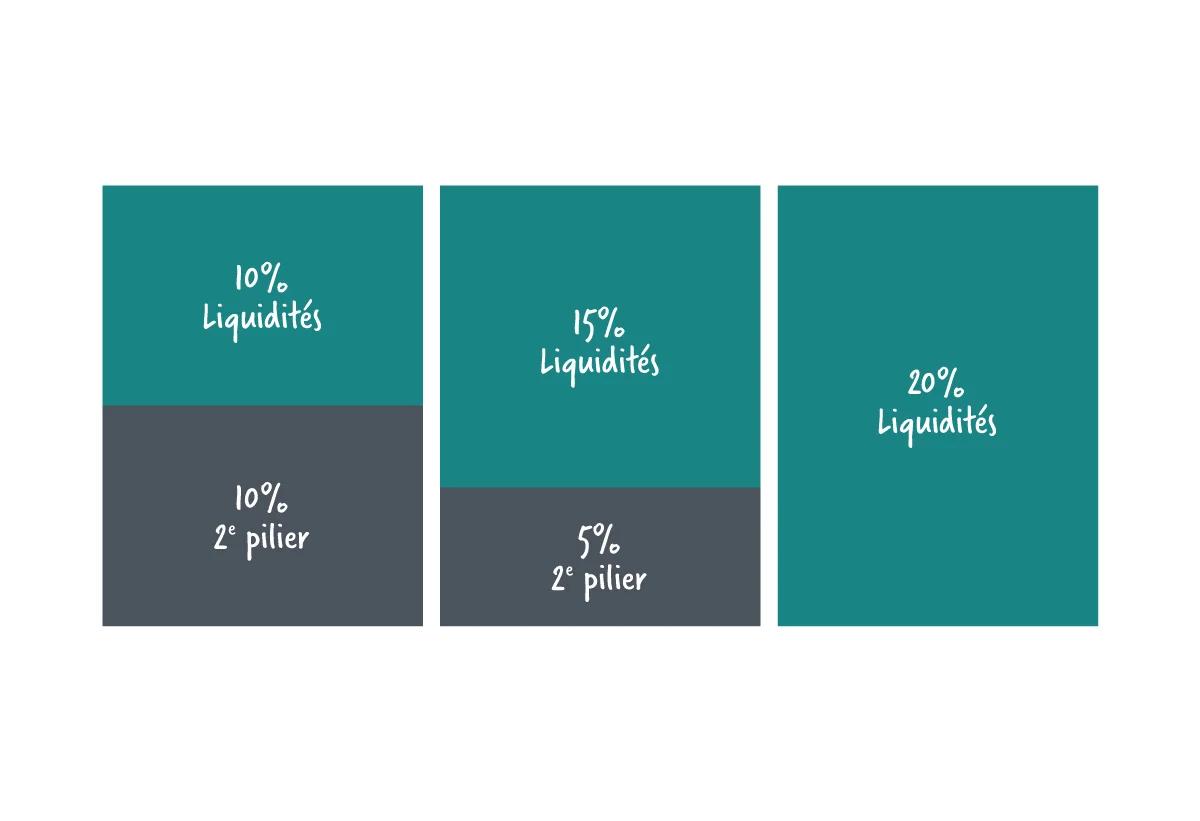

Une contrainte supplémentaire s’ajoute: au minimum 10% de ces fonds doivent provenir de vos liquidités («cash»): épargne, 3e pilier , assurance-vie, donation... Les 10% restants peuvent provenir soit de vos liquidités, soit de votre 2e pilier (aussi appelé «LPP»).

Exemple de 3 possibilités:

Exemple pour un appartement dont le prix d’achat est de CHF 1'000'000.-:

- La banque vous prêtera au maximum 80% = CHF 800'000.- (prêt hypothécaire)

- Vous devez apporter au minimum 20% = CHF 200'000.- (fonds propres)

Notaire

En plus des 20% de fonds propres, il faudra également prévoir dans votre budget, les frais d’acte d’achat et de cédule (appelés «Frais de notaire» en France, par exemple). Ils varient selon l’étude de notaire et le canton. Ils ne peuvent pas être financés par la banque, ni provenir de votre 2e pilier et doivent être pris en charge avec vos liquidités.

Exemple à titre indicatif: pour un bien à Genève dont le prix d’achat est de CHF 1'000'000.-, ces frais s’élèveraient environ à CHF 56'000.-.

Particularité dans le canton de Genève: vous avez la possibilité de réduire ces frais grâce à la disposition CASATAX qui a pour but d'encourager l'accès à la propriété. Si le prix d'achat de votre bien est inférieur ou égal à CHF 1'172'986.-(pour la période du 1er mars 2018 au 1er mars 2019), vous bénéficierez alors d'une réduction de CHF 17'595.-. Dans notre exemple, les frais de notaire s'élèveraient à CHF 38'405.- au lieu de CHF 56'000.-.

Revenu et capacité d’emprunt

En plus des fonds propres, il faut également vérifier votre capacité d’emprunt. L’objectif étant de déterminer le montant maximum que vous pouvez emprunter pour que vos revenus vous permettent d’assurer la charge hypothécaire dans le futur. Cette étape vous permettra aussi d’affiner vos recherches en ciblant les biens qui correspondent à votre budget.

Dans la majorité des banques en Suisse, les charges liées à l’acquisition (amortissement de l’hypothèque, frais d’entretien...) ne doivent pas dépasser 33% de votre revenu brut annuel.

Par exemple, pour un bien dont le prix d’achat est de CHF 1'000'000.-, votre revenu doit être d’au minimum CHF 180'000.-.

Si vous avez d’autres charges, telles qu’un leasing voiture, vous devrez également en tenir compte dans votre calcul.

Fonctionnement d’un prêt hypothécaire

Vous avez trouvé le bien de vos rêves, vous disposez des fonds propres et votre capacité d’emprunt respecte la règle des 33%? Il faut maintenant trouver une banque pour vous financer.

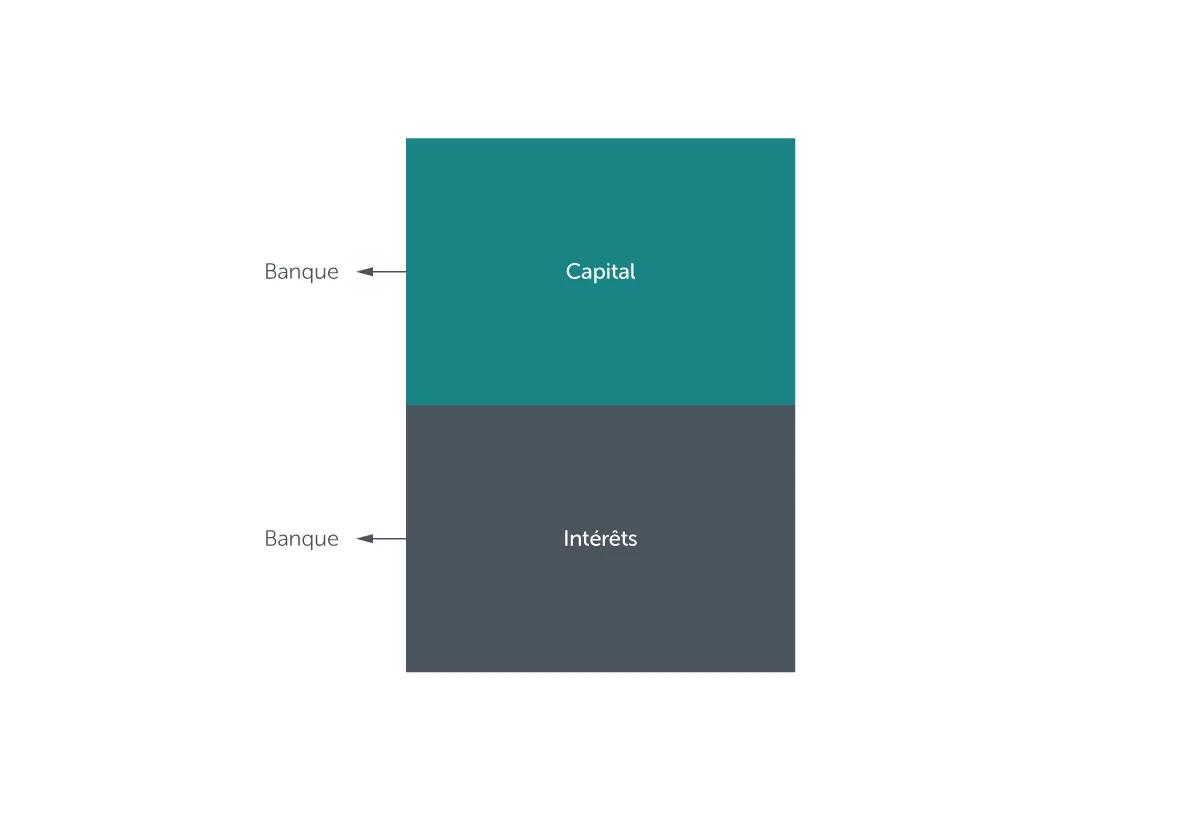

Comme indiqué précédemment, la banque vous prêtera au maximum 80% du prix d’achat. Cette somme est ensuite divisée en 2 parties que l’on appelle des rangs. Dans certains pays, comme par exemple en France ou en Espagne, vous remboursez l’intégralité de l’emprunt sur une période déterminée. En Suisse, une partie du prêt hypothécaire (rang 1) est non amortissable, c'est-à-dire que vous ne remboursez que les intérêts. En ne remboursant pas le capital sur cette partie du prêt, vous conservez donc une dette auprès de votre banque.

Cela peut sembler différent de ce que vous connaissez, mais ce modèle vous permet aussi de bénéficier d'une réduction sur votre impôt puisque les intérêts sont déductibles. L’autre partie (rang 2) est amortissable, vous remboursez les intérêts et le capital.

- Rang 1: Non amortissable: 66.67% du prix d’achat

- Rang 2: Amortissable: 13.33% du prix d’achat

Amortissement direct ou indirect du rang 2

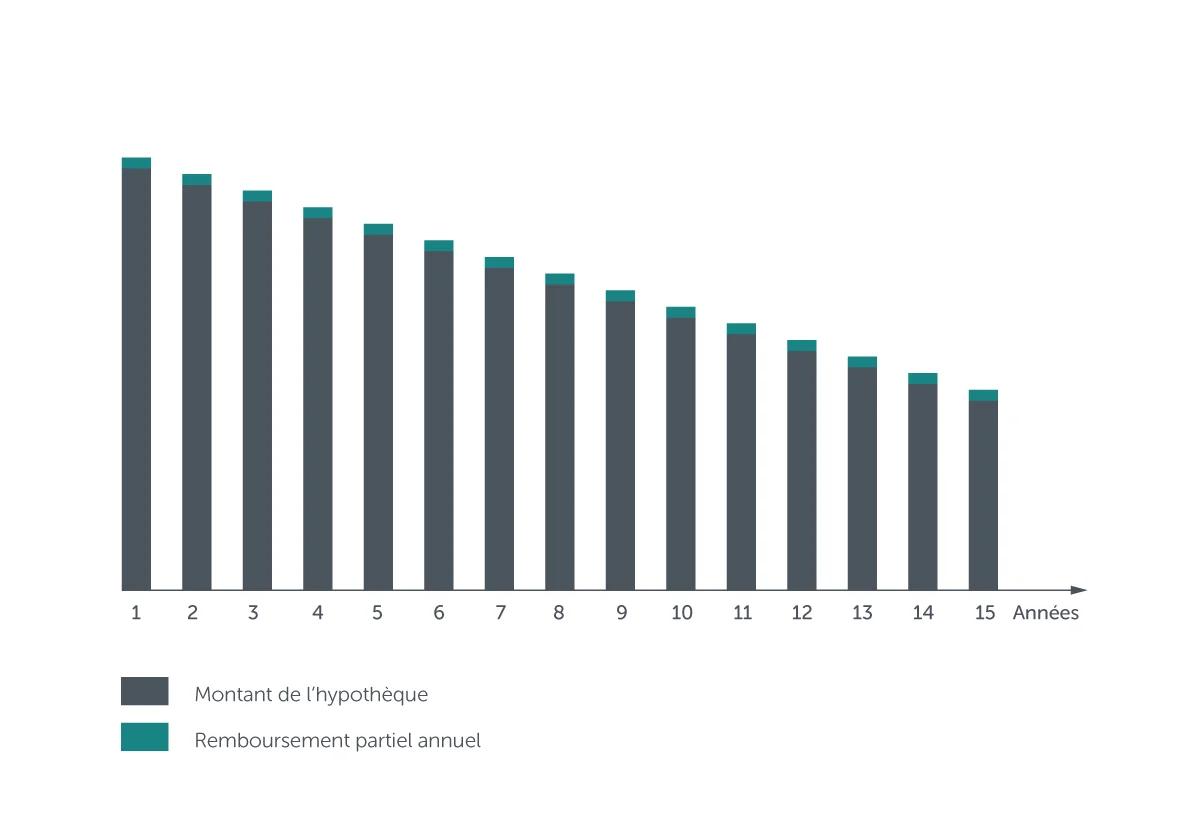

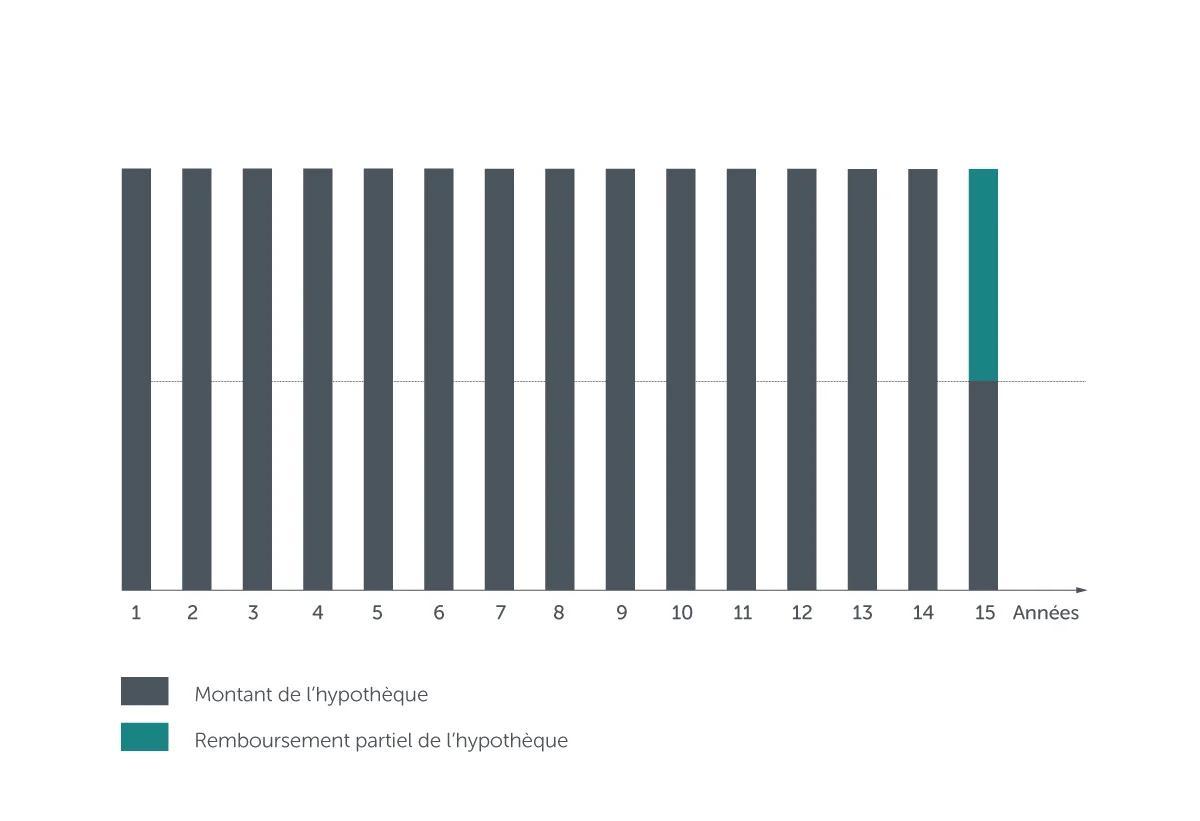

Le rang 2 doit être remboursé (amortissable) au bout de 15 ans maximum et dans la limite de l’âge de la retraite. Pour cela, deux possibilités s’offrent à vous:

Amortissement direct

Fonctionnement

Vous remboursez mensuellement les intérêts et le capital directement auprès de la banque prêteuse.

Votre charge d’intérêts diminue au fur et à mesure.

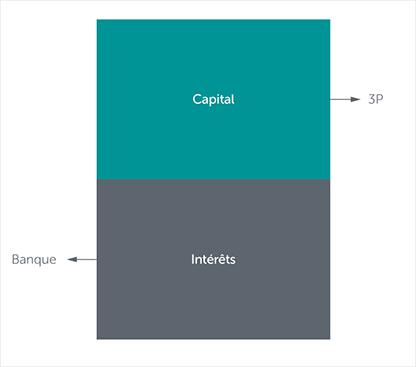

Amortissement indirect

Fonctionnement

Vous remboursez mensuellement les intérêts auprès de la banque prêteuse.

La mensualité du capital est, quant à elle, déposée sur un compte 3e pilier qui sera (au bout de 15 ans) reversée à la banque pour amortir le rang 2.

Ce modèle présente deux avantages fiscaux:

- Le capital n’étant pas amorti pendant 15 ans, vos intérêts seront fixes et votre déduction d’impôt sera plus importante qu’avec le remboursement direct

- De plus, le versement sur un 3e pilier est également déductible des impôts

Les impacts sur votre budget

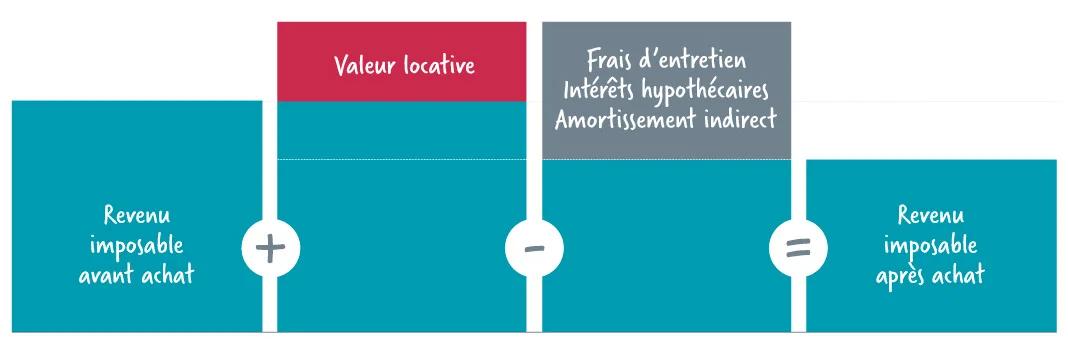

Devenir propriétaire aura des impacts sur votre budget, mais aussi sur votre fiscalité. Vous verrez apparaitre de nouveaux frais, comme les frais d’entretien ou la valeur locative. A contrario, ce sera aussi l’occasion d’en déduire certains lors de votre déclaration d’impôt.

- La mensualité de l’hypothèque sera probablement inférieure à votre loyer actuel

- De nouveaux frais apparaitront, comme par exemple les frais d’entretien

- Une somme que l’on nomme «valeur locative» sera ajoutée à votre revenu sur votre déclaration d’impôt

- Les frais d’entretien et la mensualité de l’hypothèque sont déductibles des impôts

Impôts

L’impact sur votre fiscalité peut s’avérer positif. En effet, si vos charges (frais d’entretien, intérêts hypothécaires, amortissement direct…) sont supérieures à la valeur locative, vous pouvez bénéficier d’une baisse d’impôts du fait d’un revenu imposable moins important qu’avant.

Découvrez notre dossier conseil complet et détaillé: «Acheter un appartement ou une maison: comment ça marche ?»

1Office fédéral de la statistique (OFS) (2016). Dénombrement des logements vacants. Repéré à https://www.bfs.admin.ch/bfs/fr/home/statistiques/construction-logement/enquetes/lwz.html

Les liens contenus dans cet article permettent d’accéder à sites web tiers. Ils sont mentionnés à titre informatif exclusivement et n’ont pas pour objectif la souscription de produits proposés par le Crédit Agricole qui n’entretient aucun lien commercial avec les propriétaires des sites en question. Les présentes informations ne doivent pas être considérées comme un conseil financier, fiscal ou autre.

Notre site pour les français en Suisse

Découvrez notre plateforme www.mavieensuisse.ch sur laquelle vous trouverez de nombreux articles et conseils, une communauté solidaire, un calendrier d'évènement ou encore des partenaires de confiance.